硅谷银行危机在全球市场引发冲击波,美联储加息预期迅速降温,野村第一个喊出3月降息!

周二,野村分析师师aichi amemiya在最新的报告中指出,为了应对迫在眉睫的金融风险,预计美联储将在3月份的美联储fomc会议上降息25个基点并结束qt,而此前野村预计加息50个基点。

市场从来都不缺乏激进的预测,但每次激进的预测都不缺少野村的影子。不久前,野村还是第一家预计美联储3月加息50个基点的大行;去年6月份,野村是第一家呼吁加息75个基点的大行,而美联储如其预期一致二十七年来首度一次加息75个基点。去年7月,野村作出加息100个基点的惊人预测,而这次就没那么准了,美联储继续加息75基点。

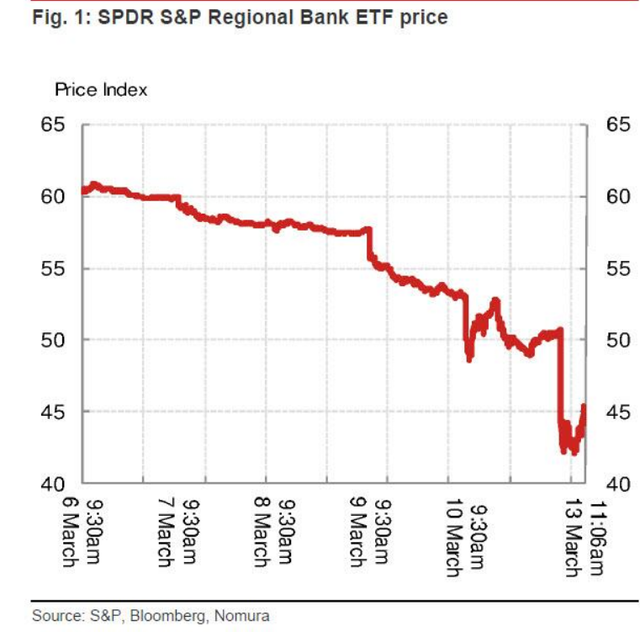

在监管机构周日关闭继硅谷银行倒闭后的第二家金融机构signature bank后,市场恐慌情绪持续蔓延,投资者周一纷纷涌入债券等避险资产,并导致美国以及其他地区银行股暴跌。

加息预期再度降温,市场预计美联储或将谨慎加息25基点,部分预测更为激进,如高盛此前在最新发布的报告中指出,硅谷银行风波让鲍威尔意识到了加息对美国银行系统的压力,预计美联储不会3月fomc会议上加息。而野村比高盛更激进,喊出降息25个基点。

存款流出恐将持续 美联储或降息救市

随着硅谷银行危机的持续,美联储不得不出手推出新危机应对工具btfp。但野村指出,金融市场似乎认为这些政策行动是不够的,周一美国金融股仍在下跌。

据野村称,一个担忧是存款流出可能不会很快放缓,原因有三点:

第一,尽管联邦存款保险公司(fdic)保护了svb和signature bank的所有存款,但企业存款人仍然担心,他们无法从受监管的银行取回存款;

第二,由于fdic宣布将所有硅谷银行存款整合转移至具有过渡性质的银行,存款人对存款利率的敏感性可能会增加。我们可以看到商业银行的大量资金外流,除非银行大幅提高存款利率,否则可能迫使银行清算其贷款组合;

第三,关于银行的证券投资,由于美联储新的btfp,银行持有至到期投资组合中的未实现资本损失可能不会成为迫在眉睫的问题。然而,如果美联储将利率维持“更高、更久”,银行将不愿清算持有的证券,一旦出售这些证券将意味着未实现损失成为实际损失。

综合来看,野村预计,美联储将在3月份的美联储fomc会议上降息25个基点,而此前野村预计加息50个基点。

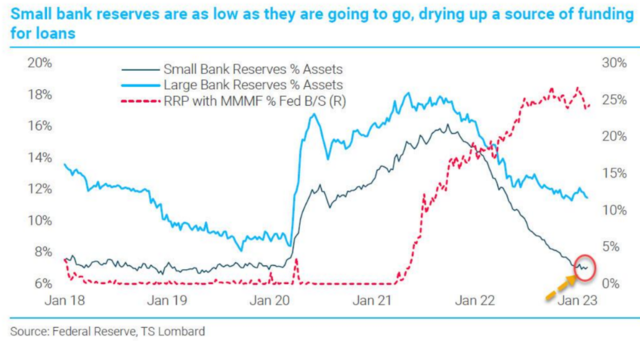

小银行准备金水平更低 美联储将停止量化紧缩

同时,野村策略师还预计美联储将停止量化紧缩,野村分析师amemiya表示,小银行准备金水平更低,存款与货币市场基金(mmf)等非存款投资工具的选择对银行来说较为重要,结束qt应该有助于保持比其他情况下更充足的准备金。

amemiya还在报告中指出,美国经济将在加速进入衰退:

其他银行也正面临严重的银行挤兑风险,表明美联储过度紧缩的风险越来越大,这也支持近期降息。正如我们所说的,相对于金融市场状况,累计加息不成比例地减少了银行贷款的信贷供应。

过去加息的滞后影响现在可能正显现出来,通过银行贷款收紧金融条件可能会导致经济从2023年下半年开始陷入衰退,目前经济衰退的进程可能正在加速。

因此,美联储可能变得更具前瞻性,它可能会更加重视通胀前景,而不是等待实际通胀大幅下降。金融稳定风险正在迅速成为货币政策的主导因素。

此外,周一早些时候,高盛首个喊出“不加息”,巴克莱随后也加入了高盛的行列,呼吁美联储在3月份的会议上暂停货币紧缩政策。